投資初心者にとって、一括投資と積立投資の違いやメリット・デメリットは、将来の資産形成を左右するかもしれない非常に気になる話題です。しかし、投資に慣れていない人にとっては、どちらが良いかわからないという課題があります。こちらの記事では、一括投資と積立投資についてわかりやすく解説し、どちらが自分に合った投資方法か選ぶためのポイントを紹介します。

- 一括投資と積立投資の基本的な違いや特徴

- 一括投資と積立投資のリターンとリスクの比較

- 一括投資と積立投資の選び方や始め方

- 一括投資と積立投資の使い分けやタイミング

- 実例から考える一括投資と積立投資のメリット・デメリット

この記事をを読むことで、一括投資と積立投資の違いやメリット・デメリットを理解し、自分に合った投資方法を選ぶことができます。また、投資の基礎知識やリターン・リスクの考え方を学び、投資に関するリテラシーを高めることができます。実例から学ぶことで効果的な投資方法を身につけていきましょう。

はじめに

投資の基本情報

投資とは、お金を使って将来的に資産価値が上がることで利益を得るための行為です。株式、債券、不動産、ファンド、仮想通貨などの種類があり、投資を行うことで、お金が増える可能性がありますが、同時に元本を失うリスクもあります。そのため投資は自己責任でお願いします。

投資における入金方法には、大きく一括投資と積立投資の2つの方法があります。この記事では、一括投資と積立投資の違いについて紹介し、それぞれのメリット・デメリットや使い分け方を解説します。

一括投資と積立投資の基本的な違い

一括投資とは

一括投資とは、一度に大きな金額を投資する方法です。たとえば、100万円を株式に一度に投資する場合などが一括投資にあたります。

積立投資とは

積立投資とは、毎月一定額を投資する方法です。たとえば、10,000円を株式に毎月投資する場合などが積立投資にあたります。

一括投資と積立投資の違いとメリット・デメリット

一括投資と積立投資の違いは、一度に投資する金額の大小です。一括投資のメリットは、一度に大きなリターンを狙えることです。しかし、デメリットは、投資のタイミングが悪いと損失が大きくなるリスクがあることです。一方、積立投資のメリットは、長期的な安定的なリターンを狙えることです。デメリットは、毎月決まった金額を投資しなければならないことや、将来的に利益が出たときリターンが遅れることです。

リターンとリスクの比較

リターンの考え方

投資をする目的のひとつには、資産を増やすことがあります。そのためには、投資先からリターン(収益)を得る必要があります。一括投資と積立投資では、それぞれリターンの取り方が異なります。

一括投資は、一度に多額の資金を投入することで、その時点での投資先の状況によって大きな利益を得ることができます。ただし、投資先が不適切であった場合や、市場環境の変化によって損失を被る可能性もあるため、リターンにはリスクが伴います。

一方、積立投資は、一定期間ごとに少額の資金を投入することで、投資先の価格変動を平均化し、安定したリターンを得ることができます。また、市場環境の変化にも柔軟に対応できるため、リスクも抑えることができます。

リスクの考え方

投資には、リターンと同じくらいリスクもつきものです。リスクとは、投資先の価格変動や、その他の要因によって投資資産が減少する可能性があることを指します。一括投資と積立投資でも、リスクの種類や度合いは異なります。

一括投資は、一度に多額の資金を投入するため、その投資先が不適切だった場合、大きな損失を被るリスクがあります。また、市場環境の変化によっても、資産の価値が急激に下落する可能性があるため、リスクが高いといわれています。

一方、積立投資は、一定期間ごとに少額の資金を投入するため、投資先が不適切だった場合でも、その影響を受ける資金の額が少ないため、リスクが相対的に低いといわれています。ただし、長期間にわたって投資を続ける必要があるため、その期間中に市場環境が変化した場合、損失を被る可能性があることも覚えておく必要があります。

一括投資と積立投資のリターンとリスクの比較

リターンとは、投資によって得られる利益のことを指します。一方、リスクとは、投資によって失う可能性がある金銭的損失のことを指します。一般的に、投資にはリターンとリスクは比例する関係にあります。つまり、高いリターンを得るためには高いリスクを負う必要があるということです。

一括投資と積立投資のリターンとリスクはどのように比較できるのでしょうか?一括投資の場合、投資先の価格が下がった場合には、一括で投資した金額全体がその価格変動に影響を受けます。一方、積立投資の場合、定期的に投資を行うことで、その投資時の価格変動に影響を受ける分散効果があります。つまり、市場が下落しても、積立投資を継続することで、投資先の価格が安くなったときにはより多くの株式を購入できるため、長期的にはリターンを得やすくなります。

一方で、積立投資にもリスクが存在します。積立投資は長期的な投資ですので、その間に何らかの理由で投資をやめなければならない場合には、損失を被る可能性があります。また、積立投資を行う際には手数料が発生するため、長期的な視点でみると手数料がリターンを圧迫することもあります。

総合的に比較をすると、一括投資は短期的な投資に適しており、積立投資は長期的な投資に適しています。また、リターンとリスクは、投資家の投資目的や期間、手数料などによって異なるため、投資家自身が自分に合った投資方法を選ぶことが重要です。

一括投資と積立投資それぞれの特徴

以上のことを踏まえると、一括投資と積立投資のそれぞれのメリット・デメリットは以下のようになります。

一括投資の特徴とメリット・デメリット

一括投資は、まとまった資金がある場合に選べる投資方法です。投資対象の株式や債券などを一度に購入するため、短期間で大きなリターンを狙うことができます。また、手数料や手続きが簡単で、すぐに投資ができます。

- 効率的な資産運用ができる

- 短期的にリターンを追求できる

- 手数料が安く済む

- 手続きが簡単で、すぐに投資ができる

- 相場の変動に影響を受けやすい

- リスクが高く、損失を出しやすい

- 一度に資金を投入しなければならないため、機会損失が生じる可能性がある

- 選んだ投資対象がうまくいかなかった場合、一度に大きな損失を被る可能性がある

メリットとしては、一度に大きな金額を投資できるため、短期間で大きなリターンを得ることができる可能性があります。また、1度しか手数料や手続き費用などがかからないため、コストが低く済むことも挙げられます。

一方で、デメリットとしては、市場の変動によって損失を被る可能性があることや、市場の状況によっては長期保有が必要となる場合があることが挙げられます。また、一度に大きな金額を投資するため、投資先の選択が誤ると大きな損失を被る可能性もあるため、投資先のリサーチが重要となります。

積立投資の特徴とメリット・デメリット

積立投資は、定期的に一定額を投資する方法です。長期的な資産形成を目指すことができ、リスクを分散することができます。また、定期的な投資を続けることにより、市場変動に強く、長期的に安定したリターンを狙うことができます。

- 定期的な投資ができるため、リスクを分散できる

- 長期的な資産形成ができる

- 市場変動に強く、安定したリターンを期待できる

- 短期的に大きなリターンを得ることができない

- ・定期的な投資額が大きくなるため、手数料の割合がリターンを圧迫する

メリットとしては、市場の変動によるリスクを少なくできる点や、時間的に分散投資を行うことができるため、長期間で安定したリターンを期待できる点が挙げられます。また、毎月一定額を投資するため、貯蓄感覚で投資を行うことができ、少額から始められる点もメリットの一つです。

一方で、デメリットとしては、手数料や手続き費用がかかることや、長期間にわたって投資を行うため、途中で資金が必要になる場合には解約する必要があることが挙げられます。また、リターンが一括投資に比べて低くなる可能性もあるため、投資目的に合わせて選ぶ必要があります。

一括投資と積立投資の選び方

自分に合った投資方法の選び方

投資をするにあたり、自分自身のライフスタイルや投資目的、投資期間、リスク許容度などに合った投資方法を選ぶことが大切です。自分に合った投資方法を選ぶことで、投資に対するモチベーションを保ち、長期的に運用することができます。

たとえば、一括投資は一度にまとまった金額を投資するため、一定のリスクを負うことになりますが、長期的に高いリターンを期待できます。一方、積立投資は定期的な投資額を決め、分散投資によりリスクを抑えながら運用することができるため精神的に安心できます。自分のライフスタイルや目的に合わせて、投資方法を選びましょう。

コストと手数料について

投資をする際には、手数料やコストがかかることがあります。たとえば、株式投資の場合、取引手数料や証券会社の管理費用などが発生します。これらのコストは、投資リターンに影響を与えるため、注意が必要です。一括投資と積立投資で、手数料やコストが異なる場合があるため、事前に調べて比較しましょう。

一括投資と積立投資の始め方

一括投資の始め方

一括投資は、投資する金額が一定額以上であれば、一括で投資する方法です。一括投資を行う際は、自分が投資する銘柄を選択し、証券会社や投資信託を取り扱う金融機関の口座を開設する必要があります。証券会社や投資信託を取り扱う金融機関には、手数料や口座管理費用がかかる場合があるため、事前に確認しておくことが大切です。

積立投資の始め方

積立投資は、一定期間にわたって定期的に一定額を投資する方法です。積立投資を始める際には、自分が投資する銘柄を選択し、証券会社や投資信託を取り扱う金融機関の口座を開設し、積立の期間や金額を設定する必要があります。積立投資は、定期的に一定額を投資するため、初心者でも手軽に始めることができます。

両方の投資方法を組み合わせる方法

一括投資と積立投資は、それぞれメリット・デメリットがありますが、両方の投資方法を組み合わせることで、リスクを分散することができます。一括投資で大きなリターンを狙い、積立投資で安定的な収益を狙うという方法もあります。両方の投資方法を組み合わせる場合には、投資額や期間などを慎重に計画し、リスクを適切にコントロールすることが重要です。

一括投資と積立投資の使い分けやタイミング

一括投資と積立投資の使い分け方

一括投資と積立投資の使い分け方には、投資家自身が持つ資金の額や、投資目的・期間、投資対象の資産クラスなどが関係してきます。

まず、一括投資は、一度に多額の資金を投資することができます。そのため、一度に多くの資金を用意できる場合や、市場の好機が来た場合など、資金が手元にあるときにまとめて投資するのが適しています。年末のボーナスや、株式公開初日などのタイミングで、一度に大きな額を投資できる場合には、一括投資が適しているでしょう。

一方で、積立投資は、定期的に少額ずつ投資するため、資金が少なくても投資を開始することができます。また、長期にわたって積み立てることで、ボラティリティの高い市場でも資産の平均取得単価を下げることができるため、リスク分散にもつながります。そのため、長期的な目的を持っている場合や、毎月の収入から少しずつ投資していきたい場合には積立投資が適しています。

タイミングの重要性と注意点

投資においてタイミングは非常に重要です。一括投資においては、市場の状況や企業の業績などを注視し、良いタイミングで投資することが求められます。しかし、タイミングを見極めることは非常に難しいため、投資に不安を感じる方は、長期的な視点で積立投資を行うことをおすすめします。

また、注意点として、一度に大きな額を投資する場合は、リスクが高くなることがあります。一方、積立投資においても、定期的な投資ができない場合は、目標を達成するための期間が長くなることがあります。したがって、投資方法を選ぶ際には、自分自身の収支やライフスタイルに合わせた選択をすることが重要です。

一括投資と積立投資の実例

一括投資の実例

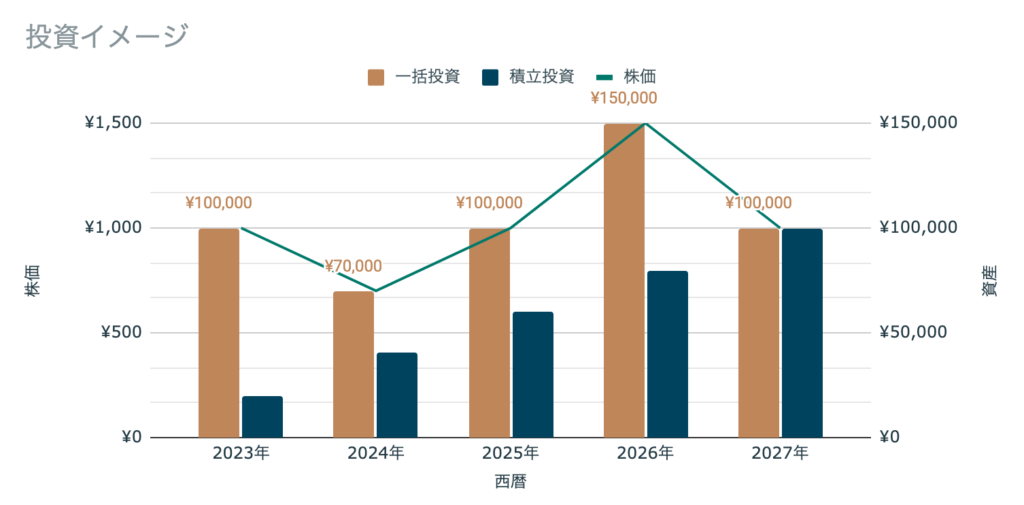

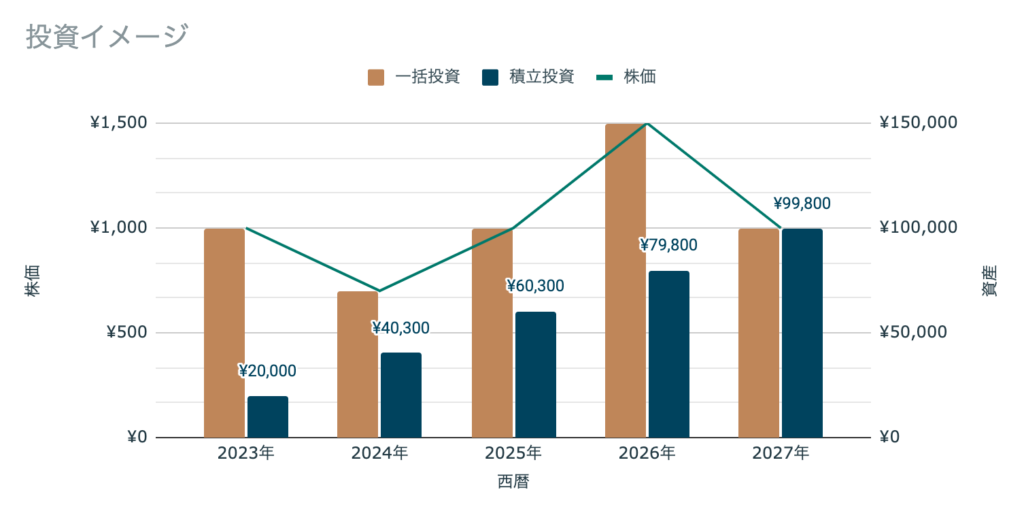

ここでは、例として一括投資で株式を購入する場合のシナリオを考えてみます。

たとえば、ある企業の株式が現在1株あたり1,000円とします。投資家が10万円の資金を投資しようと決めた場合、その資金で100株の株式を購入することができます。もし、数年後にその株価が1,500円になっていた場合、投資家は10万円の資金を元本に1.5倍のリターンを得ることができます。しかし、逆に株価が下がった場合、投資家は元本を失う可能性があることを理解しておく必要があります。

積立投資の実例

次に、例として積立投資で株式を購入する場合のシナリオを考えてみます。

先程と同様に企業の株式で現在1株あたり1,000円とします。投資家が10万円の資金を投資しようと決めた場合、毎年2万円ずつを5年間にわたって投資していくこととなります。

積立投資の場合、相場の変動に左右されず、長期的に安定した成長を狙うことができます。また、毎月一定額を投資するため、市場の相場が下がった時期には安く購入することができますので、長期間にわたって積み立てることで、リターンを上げることができます。

以上のように、一括投資と積立投資にはそれぞれメリット・デメリットがあります。自分に合った投資方法を選択し、適切なタイミングで投資を行うことが大切です。

まとめ

いかがでしたでしょうか。投資初心者でも理解しやすいように、一括投資と積立投資の基本的な違いやリターン・リスクの比較、選び方や始め方などを解説しました。一括投資と積立投資はそれぞれメリット・デメリットがあり、自分に合った方法を選ぶことが重要です。

一括投資は手数料が安く、一度に投資を済ませることができるため、長期的な視点で考えると総合的なリターンが高くなる場合があります。一方、積立投資は定期的な投資ができるため、リスク分散効果があり、長期間にわたって堅実な運用をすることができます。

自分の投資目的や期間、リスク許容度などを考慮し、自分に合った投資方法を選びましょう。

より効果的に投資を行うためのアドバイス

自分に合った投資方法を選ぶためには、以下のポイントを考慮すると良いでしょう。

- 投資目的と期間:

どのような目的で投資をするのか、どの程度の期間で運用するのかを考慮する。 - リスク許容度:

リスクに対してどの程度の許容度があるのかを確認し、投資先のリスクに合わせて投資方法を選択する。 - 投資金額:

一括投資と積立投資では、投資金額によって適切な方法が異なることを理解する。 - コストと手数料:

投資にかかるコストや手数料を把握し、自分の予算に合わせた投資方法を選択する。 - 投資先の選択:

自分が投資したい銘柄や投資対象、または運用会社やファンドなどの条件に合わせた方法を選択する。

投資先の株価が必ず上がると確信できれば一括投資でも問題ありませんが、多くのお金を投資することに抵抗のある方や、株価の上がり下がりが精神的に負担に感じてしまう方は積立投資の方が無難と言えるでしょう。

以上のアドバイスを参考に、一括投資と積立投資の使い分けやタイミングについて考え、自分に合った投資方法を選び、資産形成につなげていきましょう。

コメント